Sachzuwendungen an Arbeitnehmer:innen sind eine attraktive Möglichkeit für Arbeitgeber, ihre Mitarbeiter:innen zusätzlich zum Gehalt zu belohnen. Besonders beliebt ist dabei der steuerfreie Sachbezug. Dieser bietet zahlreiche Vorteile für Unternehmen und Mitarbeitende – vor allem steuerliche Erleichterungen. Doch wie funktioniert das genau, welche Voraussetzungen gelten und welche Mitarbeitervorteile oder persönliche Geschenke fallen darunter? In diesem Artikel klären wir, was der steuerfreie Sachbezug ist, welche Freigrenzen es für die Befreiung von Lohnsteuer gibt und wie Sachbezugswerte an Arbeitnehmer:innen korrekt eingesetzt werden können.

Steuerfreier Sachbezug – was ist das?

Ein steuerfreier Sachbezug ist eine Zuwendung des Arbeitgebers, die nicht in Form von Geld bzw. Gehalt erfolgt, aber dennoch einen geldwerten Vorteil für die Mitarbeiter:innen darstellt. Dabei bleiben Sachbezüge bis zu einer bestimmten Freigrenze steuer- und sozialabgabenfrei. Diese Art von steuerfreien Zuwendungen ist besonders für Unternehmen interessant, da sie die Mitarbeiterzufriedenheit und Mitarbeiterbindung erhöhen kann, ohne die Lohnnebenkosten zu steigern.

Typische Beispiele für steuerfreie Sachbezüge sind Gutscheine, Tankkarten, ein Zuschuss zum Fitnessstudio oder Firmenfitness. Gerade letzteres erfreut sich zunehmender Beliebtheit, da diese Sachzuwendung an Arbeitnehmende sowohl die Mitarbeitergesundheit als auch das Employee Wellbeing fördern. Doch es gibt verschiedene Punkte rund um Sachbezüge zu beachten, um den größtmöglichen Vorteil für Arbeitgeber und Mitarbeiter:innen herauszuholen und sicherzustellen, dass die Maßnahmen frei von Lohnsteuer sind. Deshalb klären wir im nächsten Abschnitt zunächst die grundlegenden Fragen: Was versteht man unter der Sachbezug Freigrenze und wie hoch ist sie?

Sachbezug Freigrenze – wie hoch ist sie?

Die Sachbezugsfreigrenze ist der Betrag, bis zu dem Sachzuwendungen, auch Sachbezüge genannt, an Mitarbeiter:innen steuerfrei gewährt werden können. Aktuell liegt die monatliche Freigrenze für Sachbezüge laut § 8 Abs. 2 S. 11 EStG bei 50 Euro. Diese Grenze gilt für alle Arten von Sachzuwendungen, die Arbeitnehmende innerhalb eines Monats erhalten.

Überschreitet der Wert des Sachbezugs die Freigrenze, wird der gesamte Betrag steuer- und sozialversicherungspflichtig. Deshalb ist es wichtig, diese Grenze genau im Blick zu behalten und sie nicht zu überschreiten, um die steuerlichen Vorteile der Sachbezüge voll auszuschöpfen.

Ein Beispiel: Bekommt ein:e Arbeitnehmer:in jeden Monat eine Tankkarte im Wert von 50 Euro, bleibt dieser Betrag steuerfrei. Wird allerdings eine Karte im Wert von 60 Euro gewährt, so müssen für den gesamten Betrag Steuern und Sozialabgaben abgeführt werden. Hier lohnt es sich also, die Zuwendungen bzw. Sachbezugswerte präzise zu planen.

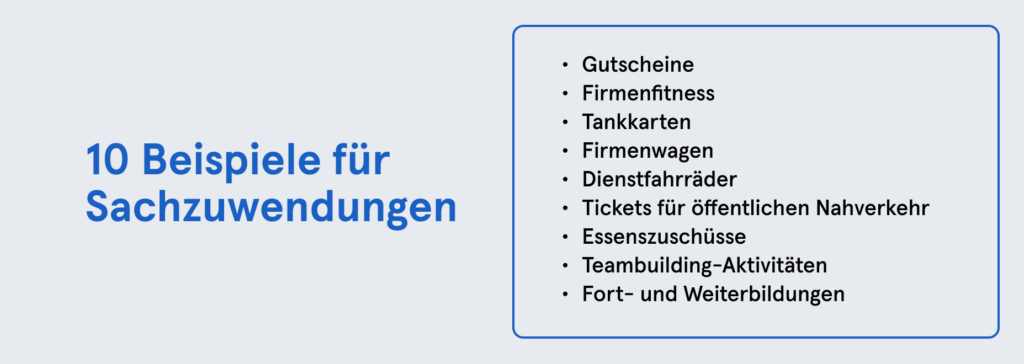

10 Beispiele für Sachzuwendungen an Arbeitnehmer:innen

Es gibt eine Vielzahl von Möglichkeiten, wie Arbeitgeber Sachbezugswerte an Arbeitnehmende leisten können. Diese Optionen bieten Unternehmen die Chance, ihren Mitarbeiter:innen steuerfreie Vorteile zu gewähren und gleichzeitig die Motivation sowie die Zufriedenheit im Team zu steigern. Hier sind 10 beliebte Beispiele für Sachzuwendungen bzw. Sachbezüge:

Gutscheine

Gutscheine sind eine der am häufigsten genutzten Formen des steuerfreien Sachbezugs. Arbeitgeber können ihren Mitarbeitenden monatlich Gutscheine für verschiedene Geschäfte, Restaurants oder sogar Online-Shops im Wert von bis zu 50 Euro anbieten. Diese Gutscheine decken eine breite Palette von Bedürfnissen ab – von Lebensmitteln über Kleidung bis hin zu Freizeitaktivitäten. Das macht sie zu einer sehr flexiblen und beliebten Art der Sachzuwendung. Wichtig ist jedoch, dass der Wert des Gutscheins die Freigrenze von 50 Euro nicht überschreitet, da sonst der gesamte Betrag steuerpflichtig wird.

Firmenfitness

Firmenfitness wird als steuerfreier Sachbezug immer beliebter, da dieser Mitarbeitervorteil nicht nur den Angestellten zugutekommt, sondern auch das Unternehmen von einer gesünderen, motivierteren und ausgeglicheneren Belegschaft profitiert. Mit der Firmenmitgliedschaft von Urban Sports Club oder anderen Angeboten für Unternehmenssport können Mitarbeiter:innen eine Vielzahl von Sport- und Wellnessaktivitäten frei von Lohnsteuer nutzen. Der Sachbezug Fitnessstudio als auch Firmenfitness sind steuerfrei, sofern die Kosten von 50 Euro pro Mitarbeiter:in im Monat nicht überschritten werden.

Tankkarten

Weitere beliebte Sachbezugswerte frei von Lohnsteuer gibt es im Bereich Mobilität. Ein Beispiel hierfür ist die Ausstellung einer Tankkarte. Besonders für Mitarbeitende, die regelmäßig pendeln oder beruflich viel unterwegs sind, ist eine solche Tankkarte ein willkommener Vorteil. Tankkarten können ebenfalls bis zu 50 Euro pro Monat steuerfrei zur Verfügung gestellt werden. Diese Zuwendung trägt nicht nur zur Entlastung der Mitarbeitenden bei, sondern ist auch ein Zeichen der Anerkennung für deren Mobilitätsaufwand, ohne dass der Arbeitgeber zusätzliche Lohnnebenkosten trägt.

Firmenwagen zur privaten Nutzung

Ein Firmenwagen, der auch privat genutzt werden darf, ist eine weitere attraktive Zuwendung für Mitarbeitende neben dem Arbeitslohn. In diesem Fall handelt es sich allerdings nicht um eine vollständig steuerfreie Zuwendung. Der geldwerte Vorteil muss grundsätzlich versteuert werden, aber durch die sogenannte „1-Prozent-Regelung“ lässt sich die Steuerlast für den Mitarbeitenden reduzieren. Für Mitarbeitende, die viel unterwegs sind, ist ein Firmenwagen ein starkes Motivationsinstrument.

Dienstfahrräder oder E-Bikes

Dienstfahrräder oder E-Bikes, die den Mitarbeitenden zur Verfügung gestellt werden, erfreuen sich wachsender Beliebtheit. Diese Art von Sachzuwendung aus dem Mobilitätsbereich ist nicht nur nachhaltig, sondern kann auch steuerlich gefördert werden. Arbeitgeber können ihren Mitarbeitenden Fahrräder oder E-Bikes für dienstliche und private Fahrten steuerfrei überlassen. Einzige Voraussetzung hierfür: die Nutzung darf nicht ausschließlich privat erfolgen. Diese Sachzuwendung an Arbeitnehmende ist nicht nur eine umweltfreundliche Option, sondern unterstützt auch die Gesundheitsförderung der Mitarbeitenden.

Ticket für den öffentlichen Nahverkehr

Eine weitere Alternative ist die Bereitstellung von Tickets für den öffentlichen Nahverkehr. Arbeitgeber können ihren Mitarbeitenden Monats- oder Jahrestickets für Bus und Bahn steuerfrei zur Verfügung stellen. Besonders in städtischen Gebieten mit einem gut ausgebauten Netz für öffentliche Verkehrsmittel ist diese Zuwendung attraktiv. Mitarbeitende können ihren Arbeitsweg dadurch stressfreier und umweltfreundlicher gestalten und Unternehmen fördern diese Sachzuwendung gleichzeitig ihre Nachhaltigkeitsziele.

Essenszuschüsse

Über den sogenannten Essenszuschuss haben Arbeitgeber außerdem die Möglichkeit, ihre Mitarbeitenden über den Arbeitslohn hinaus bei den Lebenshaltungskosten zu entlasten. Durch diesen Zuschuss erhalten Mitarbeitende kostenlose oder vergünstigte Mahlzeiten – entweder in der betriebseigenen Kantine, Restaurants oder bei Lieferdiensten. Der Essenszuschuss kann steuerlich begünstigt werden, indem er über den Sachbezugswert „Verpflegung“ abgerechnet wird. Dies bietet eine attraktive Möglichkeit, den Mitarbeitenden zusätzliche Vorteile zu gewähren und gleichzeitig steuerliche Vorteile zu nutzen. 2025 sind es 112,50 Euro (bzw. täglich 7.50 Euro), die Arbeitgeber ihren Mitarbeitenden monatlich für steuerfreie Essenszuschüsse zur Verfügung stellen dürfen.

Teamevents oder Teambuilding-Aktivitäten

Teamevents oder Teambuilding-Aktivitäten sind eine beliebte und steuerlich attraktive Möglichkeit, den Zusammenhalt im Team und die Mitarbeiterbindung zu stärken. Ob es sich um ein gemeinsames Essen, einen Outdoor-Ausflug, eine sportliche Teambuilding-Aktivität oder ein Escape-Room-Event handelt – diese Sachbezugswerte fördern die Kommunikation, das Vertrauen und die Zusammenarbeit innerhalb des Teams.

Zuschüsse zu Kinderbetreuungskosten

Arbeitgeber können sich auch an den Betreuungskosten der Kinder ihrer Mitarbeiter:innen beteiligen. Zuschüsse zu Kinderbetreuungskosten können in voller Höhe steuerfrei gewährt werden, solange es sich um nicht schulpflichtige Kinder handelt und die Betreuungskosten tatsächlich anfallen, z.B. in Form von Kindergartengebühren oder Kosten für eine Tagesmutter. Diese Art von Zuwendung neben dem Arbeitslohn ist besonders für Familien eine große Entlastung und steigert die Attraktivität des Arbeitgebers.

Fort- und Weiterbildungen

Fort- und Weiterbildungsmöglichkeiten sind eine wertvolle Sachzuwendung, die die persönliche und berufliche Entwicklung der Mitarbeitenden fördert. Arbeitgeber können die Kosten für berufliche Weiterbildungen ihrer Mitarbeitenden übernehmen, ohne dass diese als geldwerter Vorteil versteuert werden müssen. Hierbei gilt jedoch, dass die Fortbildung im direkten Zusammenhang mit dem Job stehen muss. Diese Zuwendung verbessert nicht nur die Qualifikationen der Mitarbeitenden, sondern bindet sie auch langfristig ans Unternehmen.

Es gibt eine Vielzahl an Möglichkeiten, um die Mitarbeiter:innen über Sachbezugswerte zusätzlich zum Arbeitslohn zu unterstützen und sie so ans Unternehmen zu binden. Unter welchen Voraussetzungen die Maßnahmen frei von Steuern sind, unterscheidet sich aber. Um die Steuerbefreiung bestmöglich auszuschöpfen, solltest du direkt mit einem Steuerberater oder einer Steuerberaterin in Kontakt treten.

Im Überblick: Sachzuwendungen an Arbeitnehmende – was gibt es zu beachten?

- Sachzuwendungen bzw. Sachbezüge werden zusätzlich zum Arbeitslohn gezahlt

- Steuerfreie Sachbezüge dürfen nicht in Form von Geld ausgezahlt werden

- Das Angebot muss für alle Mitarbeiter:innen eines Unternehmens verfügbar sein

- Arbeitgeber können Mitarbeiter:innen verschiedene Sachleistungen zur Auswahl stellen

- Die Freigrenze von 50 Euro pro Monat darf laut laut § 8 Abs. 2 S. 11 EStG nicht um einen Cent überstiegen werden, sonst fallen für den Gesamtbetrag Steuern an

- Geschenke zu einem persönlichen Ereignis können zusätzlich bis 60 Euro frei von Steuern gewährt werden

- Zertifizierte Maßnahmen aus der betrieblichen Gesundheitsförderung können zusätzlich bis zu 600 Euro pro Jahr der Steuerfreiheit unterliegen

- Ein:e Steuerberater:in kann zur bestmöglichen Ausschöpfung steuerfreier Maßnahmen & Geschenke für Mitarbeitende beraten

Firmenfitness steuerfrei

Firmenfitness ist ein Trend, der in den letzten Jahren stark an Bedeutung gewonnen hat. Und das zurecht, denn es bringt viele Vorteile: Neben körperlicher und mentaler Gesundheit profitieren Mitarbeitende von grenzenloser Flexibilität und der Auswahl verschiedener Aktivitäten. Arbeitgeber wiederum können die Mitarbeiterbindung und Mitarbeiterzufriedenheit erheblich steigern und somit die Personalfluktuation reduzieren.

Um Firmenfitness anzubieten, zahlen Unternehmen ihren Mitarbeiter:innen einen Teil der Mitgliedschaft bei Urban Sports Club. Den Restbetrag übernehmen die Mitglieder selbst.

Auch Firmenfitness unterliegt der Steuerfreiheit nach § 8 Abs. 2 S. 11 EStG. Voraussetzung dafür ist, dass der Betrag von 50 Euro pro Monat noch nicht für andere Sachbezüge verwendet wurde. Weitere Infos, wie der Sachbezug Fitnessstudio oder Firmenfitness steuerfrei eingesetzt werden kann, findest du auf unserem Blog.

Klar ist: Firmenfitness stellt eine ideale Möglichkeit dar, die Mitarbeitergesundheit zu fördern und gleichzeitig von steuerfreien Vorteilen zu profitieren.

Der steuerfreie Sachbezug bietet Arbeitgebern eine attraktive Möglichkeit, Mitarbeitende mit Sachzuwendungen zu belohnen, ohne Lohnsteuer oder Sozialabgaben zu verursachen. Durch die richtige Planung und Nutzung der Freigrenzen nach § 8 Abs. 2 S. 11 EStG können Unternehmen ihre Personalkosten optimieren und gleichzeitig die Motivation und das Wohlbefinden ihrer Mitarbeitenden steigern. Besonders Firmenfitness ist eine beliebte und steuerlich interessante Option innerhalb der 50 Euro Freigrenze, die sowohl für Arbeitgeber als auch für Mitarbeiter:innen zahlreiche Vorteile bietet.