Der Fitnessstudio Sachbezug ist eine beliebte Möglichkeit für Arbeitgeber, ihren Mitarbeiter:innen einen attraktiven Benefit anzubieten. Da Mitarbeitergesundheit und Mitarbeiterwohlbefinden heutzutage immer mehr an Bedeutung gewinnen, ist der Zugang zu Sport- und Fitnessangeboten ein wichtiger Faktor für Mitarbeiterzufriedenheit und Motivation. In diesem Artikel erfährst du, was es mit dem Sachbezug Fitnessstudio auf sich hat, welche Vorteile er mit sich bringt und wie du ihn als Arbeitgeber optimal gestalten kannst.

Sachbezug Fitnessstudio – was bedeutet das eigentlich?

Grundsätzlich gelten alle Güter und Vorteile, die deinen Mitarbeitenden aus ihrem Arbeitsverhältnis in Form von Geld oder geldwertem Vorteil zufließen, als Einnahmen. Alle Zuflüsse, die nicht in Form von Geld erfolgen, gelten als Sachbezüge. Das bedeutet, dass neben den Gehaltszahlungen auch alle anderen geld- und sachwerten Zuwendungen zum steuerpflichtigen Arbeitslohn und beitragspflichtigen Arbeitsentgelt in der Sozialversicherung gehören.

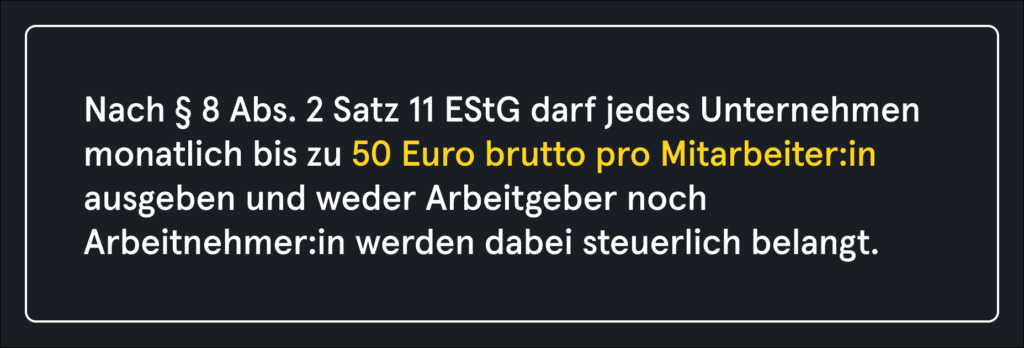

Die gute Nachricht: Es gibt eine monatliche Freigrenze von 50 Euro pro Mitarbeiter:in, um diese steuer- und sozialabgabenfrei zu belohnen. Ein Sachbezug ist also eine Leistung, die Arbeitgeber ihren Mitarbeitenden zusätzlich zum Gehalt als Zuschuss gewähren können. Beispiele für Sachbezüge sind ein Dienstwagen, ein Mobiltelefon oder auch die Bereitstellung von Firmenfitness. Dies dient der Vereinfachung und ermöglicht es dir als Arbeitgeber, effektive Maßnahmen zur Mitarbeiterbindung und Motivation umzusetzen. Es gibt weitere Argumente, warum du von diesem steuerfreien Sachbezug profitieren solltest: Der Zuschuss kann gerecht im Unternehmen eingesetzt werden und du kannst ihn für alle deine Mitarbeiter:innen steuerfrei nutzen. Unabhängig davon, ob es sich um geringfügig Beschäftigte, Aushilfen, Minijobber:innen, Praktikant:innen oder Festangestellte handelt.

Welche Vorteile bringt der Sachbezug Fitnessstudio für Arbeitgeber und Mitarbeitende?

Der Sachbezug Fitnessstudio kann für Arbeitgeber und Mitarbeitende gleichermaßen attraktiv sein. Firmenfitness ermöglicht es den Mitarbeiter:innen, kostenfrei oder zu vergünstigten Konditionen ein Fitnessstudio und seine Kurse zu nutzen. Dies bietet den Vorteil, dass die Mitarbeiter:innen ihre Gesundheit aktiv fördern können. Für die Mitarbeitenden stellt er eine wertvolle Zusatzleistung dar, die ihre Work-Life-Balance verbessert und ihre Gesundheit unterstützt. Gleichzeitig signalisiert der Arbeitgeber mit Firmenfitness Interesse an der Gesundheit und dem Wohlbefinden seiner Mitarbeiter:innen, was die Mitarbeiterfluktuation reduzieren und das Employer Branding stärken kann. Ein weiterer entscheidender Vorteil des Sachbezug Fitnessstudio liegt in der steuerlichen Behandlung. Unter bestimmten Voraussetzungen bleibt der Sachbezug Fitnessstudio für Mitarbeitende steuerfrei. Das bedeutet, dass der geldwerte Vorteil, den die Mitarbeiter:innen durch den Sachbezug erhalten, nicht in die Berechnung des steuerpflichtigen Einkommens fließt.

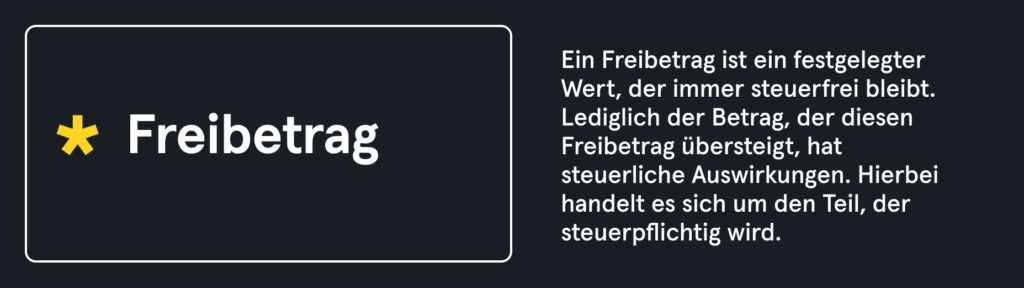

Freigrenze und Freibetrag: Wo liegt der Unterschied?

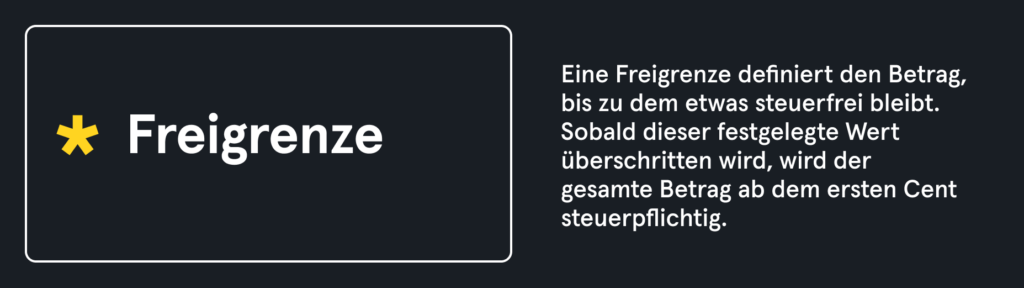

Seit 2022 wurde die Sachbezugsfreigrenze auf 50 Euro angehoben. Das bedeutet, dass du deinen Mitarbeiter:innen steuer- und sozialabgabenfreie Sachzuwendungen gewähren kannst, solange die Gesamtsumme dieser Zuwendungen pro Mitarbeiter:in die monatliche Freigrenze nicht überschreitet. Es ist jedoch wichtig zu beachten, dass ein nicht genutzter Betrag nicht in den nächsten Monat übertragen werden kann. Daher ist es entscheidend, dass du als Arbeitgeber sorgfältig dokumentierst, welche Zuwendungen Mitarbeitende erhalten haben. Selbst eine geringfügige Überschreitung der Freigrenze im Monat kann die Steuerfreiheit beeinträchtigen.

ACHTUNG: Die monatliche Freigrenze von 50 Euro gilt ausschließlich für Sachbezüge gemäß den allgemeinen Bewertungsvorschriften in § 8 Abs. 2 S. 1 EStG. Es gibt jedoch weitere Sonderregelungen für andere Sachbezüge, wie z. B. die Bereitstellung von Dienstfahrzeugen für Mitarbeiter:innen. Für diese gelten separate Regelungen, und die oben genannte Freigrenze findet keine Anwendung.

Sachbezug Fitnessstudio Benefits: So bestimmst du den tatsächlichen Wert

Angenommen, du möchtest als Unternehmen und Arbeitgeber den Sachbezug für einen kostenlosen Zugang zu einem Fitnessstudio nutzen. Das reguläre Monatsabonnement für das Fitnessstudio hat einen Wert von 60 Euro inklusive Mehrwertsteuer. Da die monatliche Freigrenze für Sachbezüge bei 50 Euro liegt, könntest du zunächst denken, dass der Wert des Fitnessstudio-Zugangs über dieser Grenze liegt und somit steuerpflichtig ist.

Jedoch gilt bei der Berechnung des Werts die Regelung, dass der Endpreis am Abgabeort abzüglich der üblichen Preisnachlässe herangezogen wird. Angenommen, dein Unternehmen hat mit dem Fitnessstudio eine Vereinbarung getroffen, dass die Mitarbeiter:innen einen Rabatt von 20% auf das Abonnement erhalten. Dadurch reduziert sich der Wert des Fitnessstudio-Zugangs auf 48 Euro.

Da der Wert des Sachbezugs nun innerhalb der Freigrenze von 50 Euro liegt, bleibt dieser steuer und sozialabgabenfrei. Du kannst somit das kostenlose Fitnessstudio-Angebot als Arbeitgeber nutzen, ohne dass es steuerliche Auswirkungen für dich hat.

Geldleistungen und Sachbezüge: Wo liegt der Unterschied?

Es ist außerdem wichtig, den Unterschied zwischen Geldleistungen und Sachbezügen zu kennen. Geldleistungen werden immer zum steuerpflichtigen Arbeitsentgelt hinzugerechnet und unterliegen nicht den steuerlichen Vorteilen der Sachbezugsfreigrenze. Daher ist es essenziell zu wissen, ob eine Zuwendung als Geldleistung oder Sachbezug betrachtet wird.

Hier sind die wichtigsten Punkte zur Unterscheidung zwischen Geldleistungen und Sachbezügen:

- Geldleistungen umfassen zweckgebundene Geldleistungen, nachträgliche Erstattung der Kosten, Geldsurrogate und andere Vorteile, die einen Geldbetrag repräsentieren.

- Wenn du Mitarbeiter:innen direkt Geld, Geldkarten oder Guthabenkarten zur Verfügung stellst, gelten die Regelungen für Sachbezüge nicht.

- Die Gewährung von Geld für den Erwerb einer bestimmten Ware oder Dienstleistung wird ebenfalls als Geldleistung angesehen und nicht begünstigt.

- Bei der Bereitstellung von Gutscheinen gelten strengere Abgrenzungskriterien. Allgemeine Gutscheine mit uneingeschränkter Einlösemöglichkeit oder Gutscheine mit Geldkartenfunktion werden als Geldleistung betrachtet. Es gibt jedoch Ausnahmen, und steuerbefreite Gutscheinzuwendungen sind möglich.

Gemäß dem Zahlungsdiensteaufsichtsgesetz (ZAG) werden Gutscheine und Geldkarten, die nur für bestimmte Waren oder Dienstleistungen verwendet werden können, als Sachzuwendung betrachtet (§ 2 Absatz 1 Nummer 10 ZAG).

Das bedeutet, dass Gutscheine, die ausschließlich für den Bezug einer begrenzten Auswahl an Waren oder Dienstleistungen gelten, in der Regel als Sachzuwendung gelten. Beispiele dafür sind Kraftstoff, Zeitungen, Bücher oder Fitnessleistungen. Solche Gutscheine werden auch als zweckgebundene Gutscheine bezeichnet. Wenn du deinen Mitarbeiter:innen direkt diese Waren oder Dienstleistungen zur Verfügung stellst, handelt es sich um eine Sachzuwendung.

Zuschuss zum Fitnessstudio und anderen Sportangeboten – wie geht das?

Es gibt zahlreiche Möglichkeiten, deinen Mitarbeiter:innen etwas Positives zukommen zu lassen. Besonders beliebt ist heutzutage der sportliche Benefit, wie Firmenfitness. Sport wirkt sich nachweislich positiv auf das allgemeine Wohlbefinden eines Menschen aus. Ein weiterer großer Vorteil besteht darin, dass Sport-Benefits unter bestimmten Bedingungen steuerfrei bleiben können. Dabei gibt es zwei Möglichkeiten der Gestaltung:

1. Sachbezug Fitnessstudio: Die 50-Euro-Freigrenze bei Firmenfitness

Du kannst die monatliche Steuerfreigrenze von 50 Euro pro Mitarbeiter:in nutzen. Dabei bist du nicht an bestimmte Kurse oder definierte Fitnessangebote gebunden. Du als Arbeitgeber kannst einen Kooperationsvertrag mit einem Fitnessanbieter abschließen. Dadurch haben deine Mitarbeiter:innen die Möglichkeit, aus verschiedenen Angeboten die passende Kombination für sich auszuwählen – seien es Yoga Kurse, Kraftsport, Indoor-Cycling, Aerobic, Schwimmen, Rückentraining, Wirbelsäulen-Gymnastik oder andere Aktivitäten. Wichtig ist, dass der Anspruch auf die Leistung monatlich entzogen werden kann. Daher sollte der Vertrag monatlich kündbar sein, damit der Zuschuss zum Fitnessangebot innerhalb der 50-Euro-Freigrenze steuerfrei bleibt. Urban Sports Club kann dir hierfür passende Lösungen anbieten – die Kosten können flexibel gestaltet werden.

2. Die betriebliche Gesundheitsförderung

Eine andere Möglichkeit ist die betriebliche Gesundheitsförderung. Als Arbeitgeber kannst du bis zu 600 Euro pro Mitarbeiter:in und pro Jahr steuerfrei für Maßnahmen aufwenden, die der Verhinderung und Minderung von Krankheitsrisiken sowie der Förderung der Gesundheit dienen. Die Angebote für die betriebliche Gesundheitsförderung müssen den Anforderungen der §§ 20, 20b SGB V genügen und entsprechend zertifiziert sein. Das bedeutet beispielsweise, dass Sport- oder Fitness Kurse bestimmte Qualitätsstandards erfüllen muss und/oder von lizenzierten Übungsleitern durchgeführt wird. Zur betrieblichen Gesundheitsförderung zählen unter anderem Bewegungsangebote wie Rückenschule, Yoga oder Qigong sowie Kurse zur Stressvermeidung oder Ernährungsberatung. Die pauschale Übernahme von Mitgliedsbeiträgen für Sportangebote ist im Rahmen der betriebliche Gesundheitsförderung grundsätzlich nicht begünstigt.

Welcher Firmenfitness-Anbieter ist der richtige, um den Fitnessstudio Sachbezug Benefit einzuführen?

Die Auswahl des passenden Angebots zur Gesundheitsförderung kann für Arbeitgeber eine Herausforderung darstellen, bei der die Bedürfnisse und Interessen der Mitarbeitenden berücksichtigt werden sollten. Häufig reicht ein einzelner Vertrag eines Fitnessstudios nicht aus, um allen Mitarbeiter:innen ausreichend Flexibilität und Vielfalt zu bieten. Deshalb bietet sich eine Alternative in Form einer Zusammenarbeit mit einem Multisport- und Wellness-Anbieter wie Urban Sports Club an. Urban Sports Club bietet deutschlandweit eine breite Palette an Sportarten und Aktivitäten an, aus denen die Mitarbeiter:innen wählen können. Yoga, Bouldern und Mobility-Kurse sind nur einige Beispiele. Durch die Zusammenarbeit mit einem Firmenfitness Anbieter wie Urban Sports Club können Unternehmen und Arbeitgeber sicherstellen, dass ihre Mitarbeiter:innen eine große Auswahl an Sportmöglichkeiten haben und somit ihre individuellen Vorlieben berücksichtigt werden.

Profitiert man bei einer Kooperation mit Urban Sports Club vom Fitnessstudio Sachbezug?

Ja klar! Ein großer Vorteil einer Kooperation als Arbeitgeber mit Urban Sports Club besteht darin, dass die Kosten für Firmenfitness in der Regel steuerlich absetzbar sind. Unternehmen und Arbeitgeber können somit die Kosten für Urban Sports Club Mitgliedschaften der Mitarbeitenden oder Zuschüsse zu Fitnessaktivitäten als betriebliche Aufwendungen geltend machen und die Steuer Freigrenze von 50 Euro nutzen. Dadurch können sie nicht nur ihre steuerliche Belastung reduzieren, sondern auch ihren Mitarbeiter:innen den Zugang zu qualitativ hochwertigen Fitnessmöglichkeiten ermöglichen.

Es ist jedoch zu beachten, dass die steuerliche Behandlung von Sachbezügen von Land zu Land und abhängig von den jeweiligen rechtlichen Bestimmungen unterschiedlich sein kann. Um die genauen steuerlichen Auswirkungen einer Kooperation mit Urban Sports Club und dem Fitnessstudio Sachbezug zu verstehen, empfiehlt es sich als Arbeitgeber daher, einen Steuerberater oder eine spezialisierte Fachkraft zu konsultieren.

Insgesamt bietet die Kooperation mit Urban Sports Club Arbeitgebern die Möglichkeit, attraktive Fitnessleistungen und Benefits für ihre Mitarbeiter:innen anzubieten und gleichzeitig steuerliche Vorteile zu erzielen. Indem sie die Gesundheit und das Wohlbefinden ihrer Mitarbeiter:innen fördern, können Unternehmen die Motivation, Produktivität und Zufriedenheit am Arbeitsplatz steigern. Die Zusammenarbeit mit Urban Sports Club eröffnet somit neue Wege, um das betriebliche Gesundheitsmanagement zu stärken und ein positives Arbeitsklima zu schaffen.

Fazit: Das Wichtigste zu Sachbezug Fitnessstudio Benefits zusammengefasst

Benefits in Form von Firmenfitness, wie von Urban Sports Club, sind ein wichtiger Aspekt um Mitarbeiter:innen in der Gesundheitsförderung zu unterstützen. Durch einen Zuschuss können Arbeitgeber ihren Mitarbeiter:innen einen finanziellen Vorteil bieten und gleichzeitig zu mehr Bewegung motivieren. Ein solcher Zuschuss kann in Form eines Gutscheins für einzelne Studios sein oder durch Subventionierung einer Urban Sports Club Mitgliedschaft erfolgen, welche eine breite Palette an Sportaktivitäten abdeckt. Indem Unternehmen ihren Mitarbeiter:innen den Zugang zu Fitnessstudios und anderen sportlichen Aktivitäten durch Firmenfitness erleichtern, können sie deren Gesundheit und Wohlbefinden positiv beeinflussen. Ein weiterer Vorteil von Firmenfitness ist, dass sie steuerliche Vorteile mit sich bringt. Durch den Zuschuss zu Fitnessaktivitäten können Unternehmen ihre steuerliche Belastung reduzieren. Somit sind Firmenfitness und die Bereitstellung von Zuschüssen für Fitnessstudios eine Win-Win-Situation für Unternehmen und Mitarbeiter:innen. Die Mitarbeitenden profitieren von den Vorteilen der Sport- und Fitnessstudios und der Gesundheitsförderung, während die Unternehmen von den positiven Auswirkungen auf Motivation, Produktivität und Mitarbeiterzufriedenheit profitieren. Du willst mehr zu Firmenfitness von Urban Sports Club erfahren? Nimm Kontakt zu uns auf!

Wichtig: Dieser Artikel von Urban Sports Club dient lediglich als Informationsquelle und ersetzt keine professionelle steuerliche Beratung.